法人を設立すると、定期的に役所・税務署向けの仕事が発生する。

年1~2回の作業で毎回何をどのようにやればよいか必ず忘れるので、作業手順などをメモしておく。

この作業がある時期は海外旅行に行き辛いのが、マイクロ法人のデメリット。

海外からオンラインでもできそうだけど、まだ試したことはない。

1月

1月は盛りだくさんの内容。前年1年間に誰にいくら支払ったか、と半年間の源泉徴収額を税務署と役所に提出する。eTax(国税電子申告)とeLTAX’(地方税ポータルシステム)を利用できるようにしておけば、自宅で完結するので便利。

- 所得税徴収高計算書(納期特例版)の提出→1月20日までに法人所在地の税務署(e-Tax)

- 各種支払調書の提出→1月31日までに法人所在地の税務署(e-Tax)※1該当者のみ

- 法定調書合計表の提出→1月31日までに法人所在地の税務署(e-Tax)※2省略可

- 源泉徴収票の交付→1月31日までに社員(自分自身)

- 給与支払報告書の提出→1月31日までに1月1日時点の住民票の市町村(eLTAX)

※1 該当しない場合は提出不要。(条件は後述)

※2 法定調書合計表はeLTAXから5の給与支払報告書と一緒に提出してくれる機能があるので省略して、1→(2)→4→5の手順で進めるのがお勧め。

eLTAXは癖が強いので、利用できるようにするまでがストレスフルかも。

国のシステムは全般的に紙をそのまま電子化しただけで、自動的に集計・表示できそうな内容もいちいち手入力を求められることが多いのは何とかしてほしい。

所得税徴収高計算書(納期特例版)

毎月の役員報酬から源泉徴収した所得税を報告・納付する資料。役員報酬が社会保険料控除後88000円未満の場合は源泉徴収不要なので、一般的なマイクロ法人の場合は0円であることを税務署に報告することになる。(0円でも報告必須)

本来は毎月報告する必要があるが、「源泉所得税の納期の特例の承認に関する申請書」を提出しておけば、半年分をまとめて1月と7月に提出するだけでよい。(この申請書を提出した翌月は納期の特例の対象外なので、報告・納付が必要なことに注意)

(参考)ひとり社長の会社で、給与支給日が毎月30日、役員報酬46000円の場合の記入例↓

人員の欄は、社員数x月数を入力する点に注意。

各種支払調書

後述の12月の作業で年末調整を済ませてある前提で、以下に該当しなければ提出不要。

法人で不動産を借りていたり、特定の人(例えば税理士)に業務委託などで年間5万円以上支払わない限り、対象外。

noricronは該当なしだったので、スキップ。

源泉徴収票

社員(役員)に支払った給与(役員報酬)の源泉徴収票。

以下のサイトにあるツールで作成して、社員(役員)に交付すればOK。

ここで作成した源泉徴収票の内容を次の給与支払報告書に転記する。

ちなみに源泉徴収「簿」という帳簿もあるけど、法令で定められたものではなく、社員が少なく源泉徴収もないマイクロ法人では作る意味がないので、作らない。

給与支払報告書

eLTAX(地方税ポータルシステム)から、社員(役員)の住民票のある役所に申告する。

具体的な手順はYoutubeなどを検索。例えば以下の動画参照。

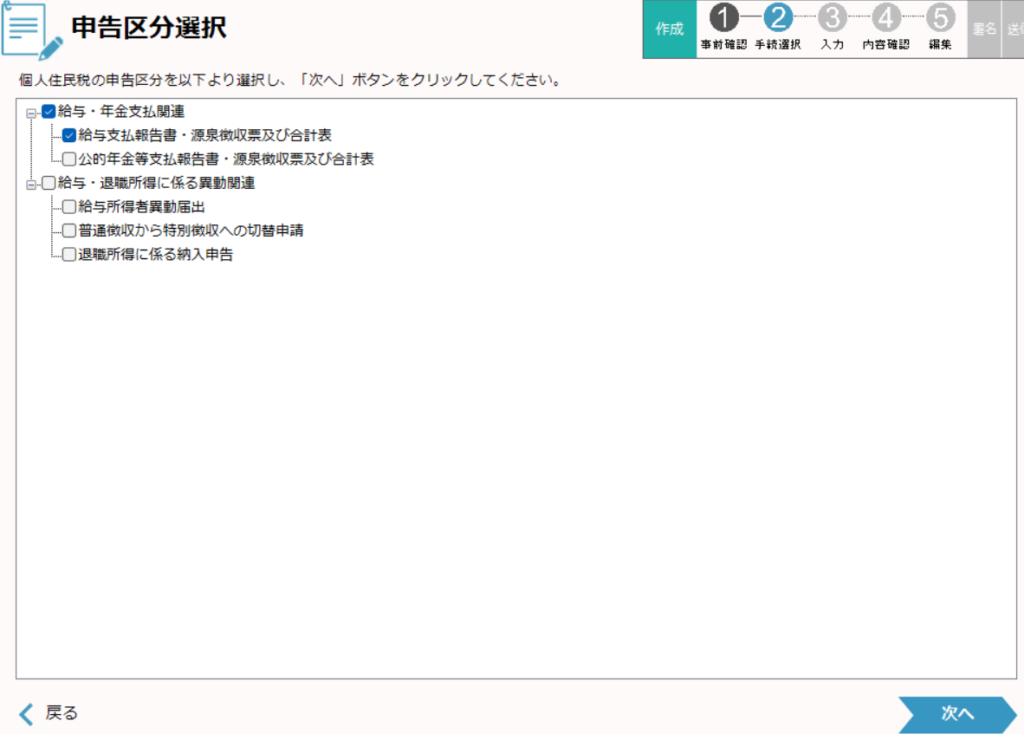

(参考)申告書を選択。

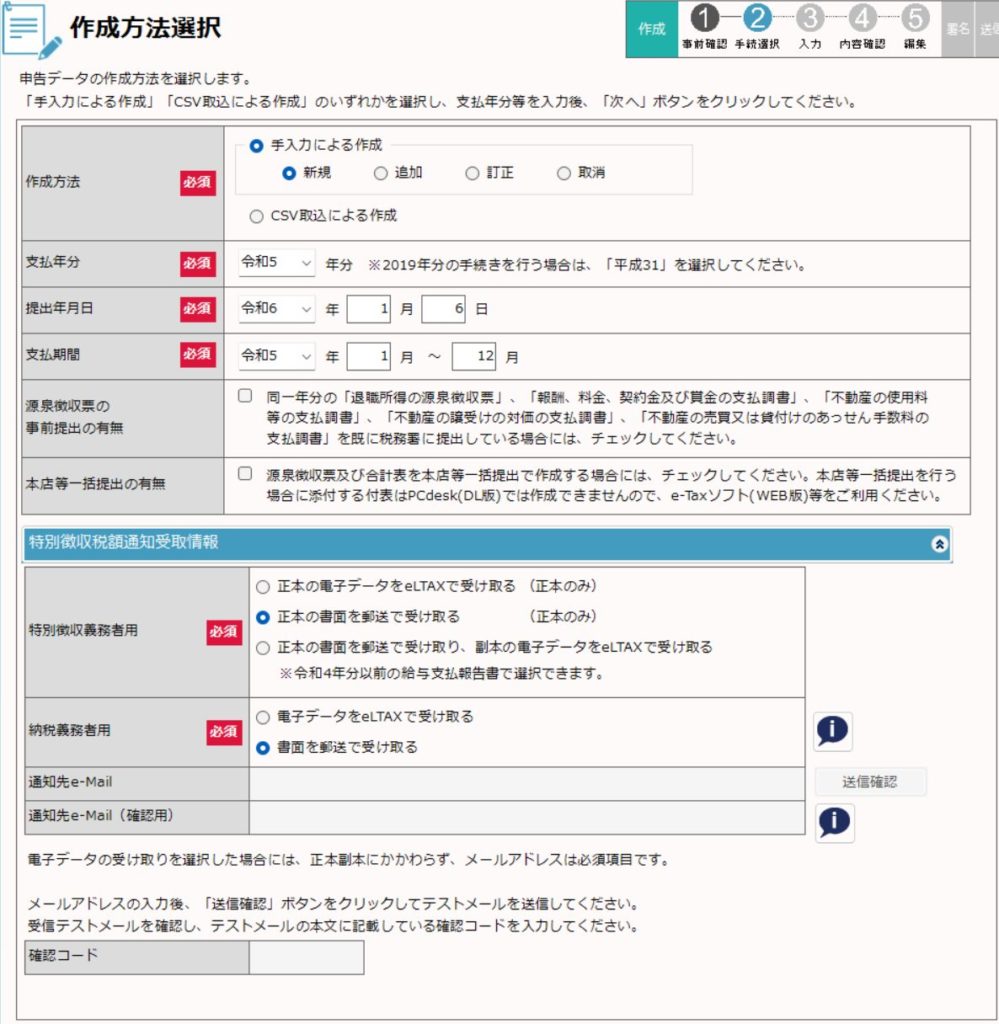

ひとり社長の会社ならeLTAXから手入力。

源泉徴収票もどきの黄色い入力画面(給報・公的・源泉統一入力画面)が表示されたら、源泉徴収票の内容を転記する。

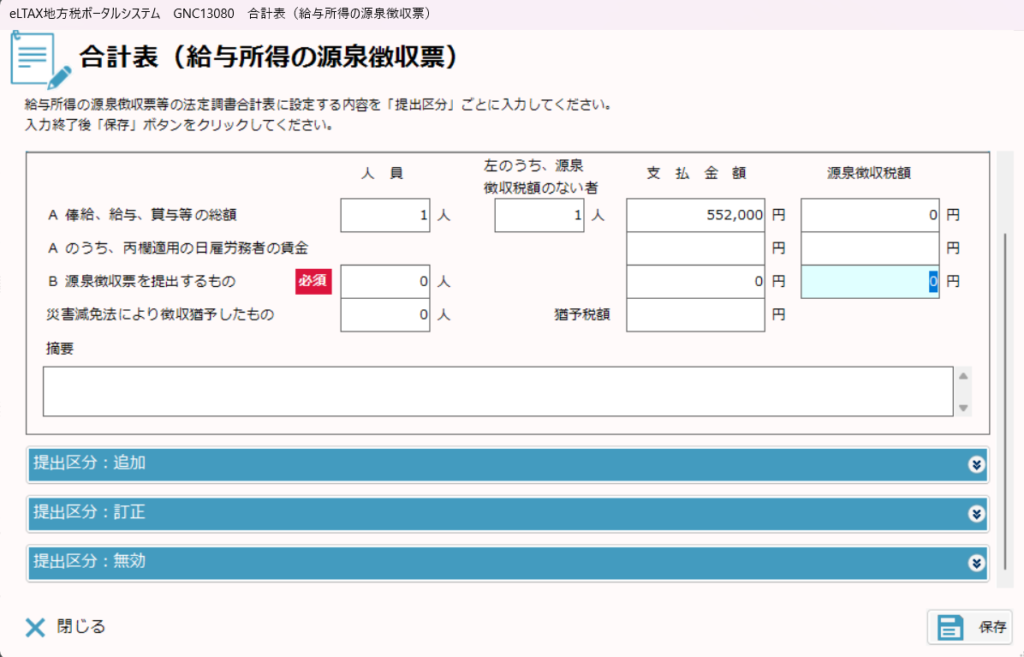

法定調書合計表

続いて下の画面から人数・金額を入力すれば法定調書合計表のできあがり。あとは署名・送信画面で手続きを済ませれば、市区町村役所と税務署に送信してくれる。

ちなみに必須マークの右側に0人をいれだけでは、右下の保存ボタン押せないところにハマった。

さらに右側の金額欄にも0円を入力する必要がある。

7月

提出期間が7月1日~7月10日と短いのがやっかい。この期間は旅行に行き辛いが、源泉徴収0円なら提出が遅れても延滞税や加算税が発生するわけでもないので、割り切ってはいる。

- 所得税徴収高計算書(納期特例版)の提出→7月10日までに法人所在地の税務署(e-Tax)

- 算定基礎届の提出→7月10日までに年金事務センター

所得税徴収高計算書(納期特例版)

報告対象は1月~6月分。記入方法は前述の1月のサンプル参照。

算定基礎届

社会保険料を決定するために、個々の社員の給与(支給月4月~6月)を届け出る年1回の作業。

サラリーマンが社会保険料を削減するために4月~6月は残業しない方が良いと言われている理由がこれ。

事前に提出用書類一式が郵送されてくるので記入して郵送するか、電子申告で手続きする。

電子申告する場合は、gBizIDプライムというIDが必要になるので、その申請から始める必要があるので、やや面倒。

申請にあたっては、法人の印鑑証明書が必要になるので法務局から取り寄せて(あるいは取りに行く)、さらにgBizIDの審査に1週間かかるため、算定届提出の締め切りギリギリに動き出すと間に合わない。

そんな理由で、2年続けて手続きが間に合わなかったので、紙に書いて郵送した。

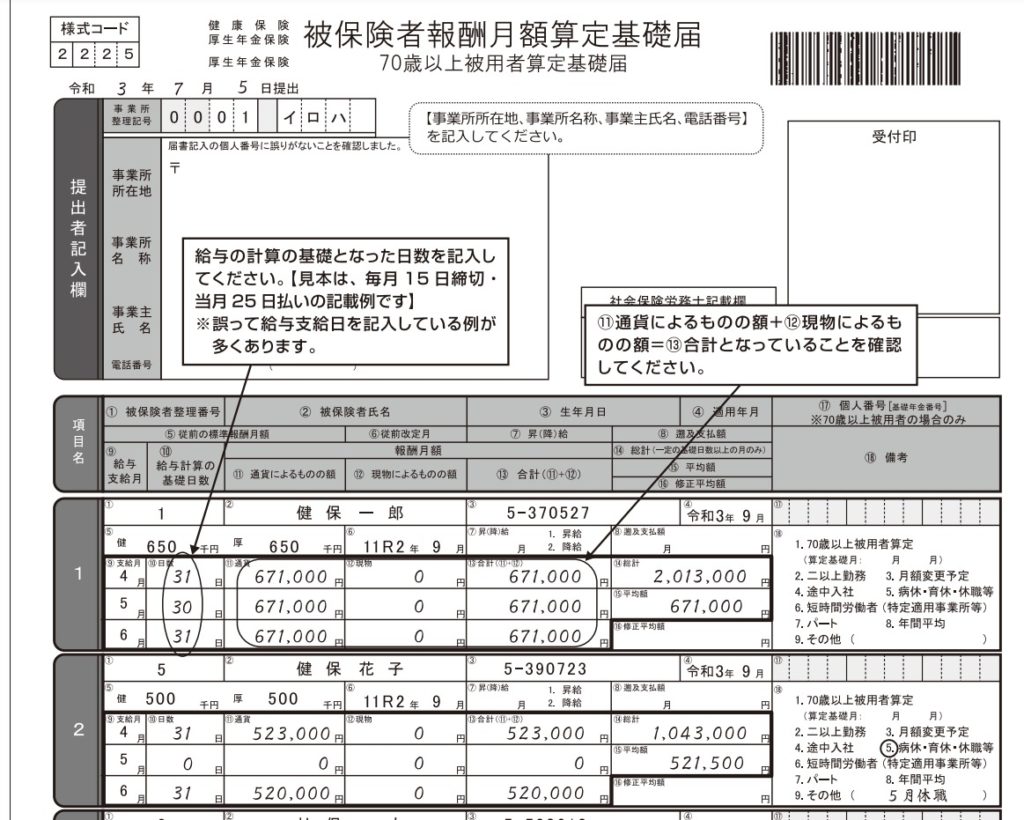

算定届の記載例(日本年金機構の公式サイト)

https://www.nenkin.go.jp/oshirase/taisetu/2021/202106/0611.files/kisairei.pdf

太線枠内の空欄に社員数分記入する。ひとり社長なら一人目の欄に4月~6月の役員報酬、合計値と平均値を記入する。(電子申告の場合は、合計値や平均値を自動計算してくれると予想。そうであってほしい)

注意を要するのは4月~6月各月の日数欄。上の記載例で4月の日数が31日になっているは、毎月15日締めの例のため、4月は3月16日~4月15日の日数が記載されている。月末締めの当月払いの場合は、その月の歴日数を記載すればよい。

郵送する場合の送料は自己負担!

来年の申請は電子申告できるように準備したい。

12月

12月といえば、年末調整の月。サラリーマン時代に何枚かの書類に記入して会社に提出する作業が発生していたように、マイクロ法人でも同じことをやる必要がある。

といっても税金の過不足は確定申告で調整することになるので、マイクロ法人の年末調整は儀式のみ。

年末調整

具体的には、下記の申告書に記入する。

- 扶養控除等(異動)申告書の提出→自分の会社

- 基礎控除申告書 兼 配偶者控除等申告書 兼 所得⾦額調整控除申告書の提出→自分の会社

- 保険料控除申告書の提出→自分の会社

リンク先に入力用のPDFファイルがあるのでダウンロードして、上部にある名前や住所、マイナンバー・法人番号等の欄のみ記入して保存する。

この申告書は、本来、給与の支払者を経由して税務署長及び市区町村長へ提出することになっていますが、給与の支払者は、税務署長及び市区町村長から特に提出を求められた場合以外は、提出する必要はありません(給与の支払者が保管しておくことになっています。)。

とあるように、役所や税務署に提出するものではなく、会社に保管しておくだけでよい。

これで、年末調整をしたことになる。

マイクロ法人の決算月

必須ではないけど、決算のためにやっておいたほうが良い準備作業をいくつか。

- 利益の試算

- 決算整理仕訳の準備

利益の試算

利益がでてしまうと税金が発生するので、利益額を事前に試算して、利益が出そうなら経費を使って利益を圧縮する。ただ決算月だと手遅れになることも多かったり、税務調査でも決算月のお金を出入りは重点的に調べられたりするそうなので、事前に対策をとることが望ましい。

損金になるものならないものの知識が必要なので、簿記や所得税の基本的な知識は必要。

決算整理仕訳の準備

具体的には、在庫棚卸と有価証券の残高(数量と時価)の保存。

noricronの場合は、決算月に1年分の帳簿を作成しているため、これに記帳作業が加わる。

例えば証券会社のサイトから株式売買の取引履歴をCSVでダウンロード。配当金は銀行口座で受け取っているので、銀行の入出金明細をダウンロード。ダウンロードしたファイルに仕訳に必要な情報を付加(税引後の配当金情報しかない場合、税込額を算出。物販であれば送料の情報を追加など)して、自製のツールで会計ソフトにインポートできる仕訳データに整形して、会計ソフトにまとめて取り込んでいる。

取引件数の多いマイクロ法人(物販や配当・優待狙いの株式投資など)は、プログラミングできないとマジで死にます。

決算から2か月以内

遅れは許されないもっとも重要なタスク。

- 確定申告

確定申告

マイクロ法人を運営する上で最大の難関が税務申告。個人の確定申告は国税庁の確定申告のサイトで説明を読みながら入力すれば完了できるが、法人税は絶対にムリゲー。

ではどうすればよいかというと、全力法人税(税務申告専用ソフト)のサイト(ブログ)に解説記事があったので、それをみながらやれば何とか自力でできるはず。

このサイトを見ながら自力でやってみて、無理なら(あるいは時間がもったいないと感じるなら)全力法人税を購入するのがよさそう。

申告方法を詳細に解説したマイクロ法人経営者必見の神サイトだよ。1ページのボリュームがこれより多いサイトが他にあるなら、教えてほしいくらい圧倒される。

ただし、法人で配当金運用するケースに対応していない(天引きされた所得税を取り戻すための別表6⑴ の解説がない)のが唯一残念なところ。

Have a happy FIRE life!

コメント